行業發展環境:政策、經濟以及技術等因素驅動行業快速發展

政策持續推動: 中國制造2025等國家政策持續推動工業互聯網落地,利好工業品B2B市場發展。

制造業發展承壓較大: 中國經濟雖穩中向好,但制造業發展壓力加大,降本需求增加。

社會環境助推: 企業電商化采購意愿高,企業采購電商平臺加速工業品布局。

技術條件成熟: 云計算、物聯網、大數據等技術應用提升工業品電商運營效率。

行業競爭壁壘:中國工業品B2B市場發展空間持續走闊,已有先行者跑通商業模式,工業品B2B電商平臺需要不斷構筑競爭優勢以獲取可持續增長

市場規模:2018年,中國工業品規模約十萬億,MRO市場規模超過萬億,工業品B2B市場規模約2700億,未來五年工業品B2B市場規模年復合增長率約為43%,工業品B2B市場具有巨大的發展潛力。

市場機會點: 工業品B2B行業進入快速成長期,已有先行者跑通商業模式,目前正處于盈利可期的狀態; 入局者可根據自身稟賦資源尋找發揮比較優勢的切入機會,抓住入場時機。

競爭壁壘: 工業品B2B電商平臺應從產品齊全程度及其數字化程度、產品品控、供應鏈、客戶粘性、融資五個方面重點發力形成平臺的競爭壁壘,從而為企業提供透明、高效、低成本、便捷的一站式采購服務。

發展趨勢:一站式服務、整合次終端供應鏈資源以及品類建設筑牢企業快速發展的根基

行業一站式服務水平將得到大幅提升,客戶服務能力將起更大拉動作用。

工業品B2B電商平臺將積極爭奪次終端,技術服務壁壘高的次終端更受青睞。

并購與品牌商入股將加快工業品B2B電商平臺擴張速度。

工業品定義及研究范疇:工業品是指購買以后用于企業加工生產或經營用的產品。本報告研究的工業品范疇是指企業作為采購主體,不包括用于個人消費用途的工業品。

工業品分類:按采購者使用目的不同,一般將工業品劃分為非生產性物料(MRO)和生產性資料(BOM)兩類。兩者的不同之處在于,是否作為構成最終工業產品的直接生產性物料。

相較于生產性資料,企業非生產性物料(MRO)具有涉及范圍較廣,品類更為繁雜等特點,使得企業MRO采購經常面臨耗時耗力的困境,且因企業通常缺乏對MRO的重視和有效管理,極易為企業帶來較大的隱性成本。MRO采購是企業采購和生產管理中具有潛在提高空間的一個領域。本報告以MRO工業品領域作為重點研究對象。

傳統供應鏈條分散、冗長、成本較高

傳統供應鏈條分散、冗長、對市場變化反應滯后

工業品電商賦能產業鏈上下游,未來需重點提升倉儲物流與增值服務

工業品電商賦能產業鏈上下游,助力行業提效降本

自建倉儲物流的工業品B2B電商需持續吸引資本入局

具備完善的倉儲物流體系對工業品B2B電商平臺在保障對客戶需求的快速響應上尤為關鍵,而倉儲物流體系建設需要重資金投入,因此資本對于自建倉儲物流體系的工業品B2B電商平臺發展起到非常重要的作用。 工業品B2B電商平臺不僅在發展初期自建倉儲物流對資金需求較大,業務擴張期需不斷擴大供應鏈網絡布局,較高的擴建成本也要求資金持續跟進。

對客戶需求產品分層,抓大放小式推進一站式服務

備貨難題要求拓品類:MRO產品SKU種類繁多,多達千萬級別;企業對MRO用品需求龐雜,對于同種商品也會因型號、規格、標準(美標、國標等)不同要備多種SKU,這為自營模式的電商平臺備貨帶來很大的難題。目前國內多數MRO電商平臺sku數量很難全面覆蓋企業客戶對所有MRO產品的采購需求,因此電商平臺需要不斷拓展產品品類。

品類拓展策略:工業品電商平臺產品線拓展能力應以產品sku數量與產品匹配度兩個方面為抓手,不斷提升客戶產品采購需求的滿足程度。

企業更看重產品以外的增值服務: 降低企業隱性成本

MRO產品多因企業管理不善與呆滯多導致企業的隱性成本較高,工業品B2B電商平臺通過為企業梳理產品sku進行物料標準化,整合企業供應鏈,優化企業采購流程,提升對采購產品的利用率,進而為企業降低隱性成本的產生。 在提供增值服務的過程中要求工業B2B平臺投入的時間成本高,優勢建立難度較大,一旦達成默契合作,電商平臺被替代的難度也較大 。

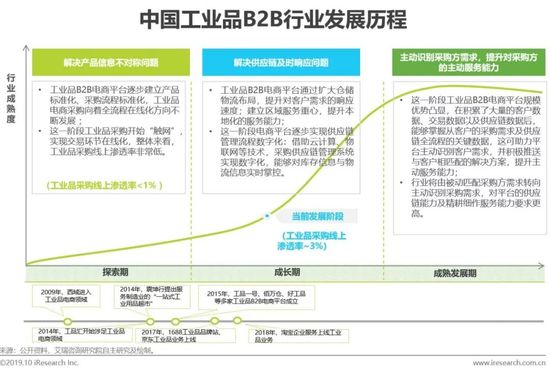

行業進入快速成長期,供應鏈能力建設是競爭關鍵

先行者盈利可期,入局者機會正當時

工業品B2B行業進入快速成長期,已入局的平臺正逐步建立起規模優勢,目前正處于盈利可期的狀態。 入局者可根據自身稟賦資源尋找發揮比較優勢的切入機會,抓住入場時機。

MRO市場規模:超萬億

預計2023年中國工業品B2B市場規模約達1.58萬億元

2018年,中國工業品B2B市場規模約為2700億元,線上滲透率約為2.7%。 中國工業品B2B市場規模將持續增長,未來五年工業品B2B市場規模年復合增長率約為43%,預計2023年中國工業品B2B市場規模約達1.58萬億元。

未來中國工業品采購線上滲透率主要影響因素分析:

有利因素: (1)陽光化采購需求增強: 電商化采購使得企業采購透明化,實現陽光采購,有效降低企業采購成本; (2)企業自身生存壓力增強降本需求: 當下中國經濟環境(人工成本上升、去產能持續推進、融資成本攀升)壓力下,企業生存壓力增強了降本需求,企業愈發需要通過電商采購活動來降低產品的生產成本,從而提高企業利潤,增強競爭力; (3)技術推動: 隨著大數據與云計算等數字化技術不斷應用,企業采購流程得到簡化,采購效率大幅提升,企業管理成本下降。

受制因素:(1)線下傳統渠道的優勢仍較為明顯,尤其是本地零售商較多對電商渠道滲透產生一定的抵制作用;(2)倉儲物流建設速度可能比預期速度慢,難以滿足采購方的需求。

工業品B2B電商平臺為產業鏈各方帶來增值

平臺模式是行業主流模式,但毛利率較低

從交易規模來看,2018年平臺模式約占工業品市場交易規模的88%,未來幾年平臺模式的電商交易規模仍將占據優勢地位。

從毛利率水平來看,因平臺模式的電商平臺上第三方賣家幫助平臺為采購方承擔部分服務,所以平臺模式的毛利率水平整體低于自營模式。

直達客戶與供應鏈壁壘的建立,使得直銷模式長期擴張能力更強

國內自營模式工業品B2B電商毛利率均值水平:18%-22%

從毛利率來看,國外工業品分銷巨頭毛利率水平均維持在30-40%以上,固安捷毛利率一度超過48%,而現階段中國工業品電商平臺毛利率水平整體低于國外企業,自營模式均值約在18%-22%。

艾瑞分析,中國工業品電商行業毛利率水平低于國外工業品分銷巨頭的原因主要有兩個:(1)行業發展階段不同:美國行業成熟度更高,且美國的工業品流通主要通過分銷商,工業品分銷企業已形成強大的規模效應,由此具有很強的議價能力,支撐起行業的毛利率;(2)這是互聯網特有發展優勢決定的,中國的MRO行業利用互聯網的特有優勢,以低毛利快速滲透市場,以獲取規模優勢,加速行業的成熟,為未來盈利能力提升奠定基礎。

2015年以來,資本市場為行業發展的助力持續加大

工業品B2B電商平臺對供應鏈能力的建設、IT能力的建設、產品線拓展、管理團隊的經驗等要求都比較高,所以早期對資金需求比較大;尤其是供應鏈體系建設需要重資金投入,資本對于自建供應鏈體系的工業品B2B電商平臺發展起到非常重要的作用;

早期資金投入以后,需要慢慢形成資金流,有了資金的支持,利于平臺供應鏈體系、數字化系統、專業人才等壁壘的建立,支撐企業業務擴張,逐步形成規模優勢;

此外,資本除了為平臺帶來資金支持,還能與企業帶來資源支撐和協同支持。如京東投資工品匯,京東正品行貨在品牌背書上對工品匯起到加持作用。

投資機構不斷涌入,布局謹慎,更青睞行業領跑者

從入局的資本方來看,2019年以來,鐘鼎創投加快了在工業品B2B市場的布局速度,參與投資工業品B2B電商平臺4家,仍為投資次數最多的資本方。 從獲投金額來看,2019年以來,震坤行為獲投金額最大的工業品B2B電商平臺,融資金額為1.6億美元。 綜合來看,投資機構布局較為謹慎,工業品B2B電商平臺融資輪次整體還比較靠前,大部分在C輪之前,電商平臺應快速建立良性循環的盈利模式持續吸引資本的涌入,以推進壁壘的建立。

為此,工業品B2B電商平臺首先應在自身服務的優勢行業內建立起標桿性的成功企業案例,以推動優勢服務行業的成功實踐,形成良性滾動循環的盈利模式。 然后,把在優勢服務行業盈利模式遷移到其它服務的行業里,不斷增強企業的盈利能力。

構建競爭壁壘的五大抓手,以一站式服務為重中之重

電商化采購使得工業品采購透明化,實現陽光采購,有效降低企業采購成本,同時隨著大數據與云計算等數字化技術不斷應用,企業采購流程得到簡化,采購效率大幅提升,助力企業實現更快捷的可持續采購。工業品B2B電商平臺應從產品齊全程度及其數字化程度、產品品控、供應鏈、客戶粘性、融資五個方面重點發力形成平臺的競爭壁壘,從而為企業提供透明、高效、低成本、便捷的一站式采購服務。

行業一站式服務將得到大幅提升,客戶服務能力將起更大拉動作用

從短期來看,電商平臺更容易通過提升產品線拓展能力增強一站式服務能力,但隨著行業競爭的加劇,產品的同質化必然也加大,玩家勝出的關鍵將從產品的比拼到服務的比拼。 從長期看,在品類梳理、供應鏈整合以及本地化服務過程中建立起的“讓利省心”信任與協同能力較難以被替代。 因此,未來電商平臺將更加重視對采購企業“讓利省心”的服務能力建設,尤其是對本地化服務的及時響應。

工業品B2B電商平臺將積極爭奪次終端,技術服務壁壘高的次終端更受青睞

傳統線下經銷商與零售商分布在企業周邊或周邊的MRO批發市場,具有近客戶的地理位置優勢,加上長期與采購企業合作過程中沉淀的服務優勢,使得經銷商與零售商難以被電商平臺完全替代。但通過線下次終端的采購方式耗時耗力、同時在質量、價格與采購效率上都很不穩定,經銷商與零售商可借助電商平臺進行產品標準化與數字化,提高運營效率,而電商平臺可整合經銷商與零售商的供應鏈優勢,加快區域滲透速度。因此,電商平臺如何處理與次終端的合作競爭關系,將對電商平臺的發展速度起到重要的作用。

未來,隨著電商渠道的不斷滲透,流通領域競爭將會加劇,整體利潤空間被壓縮,部分僅承擔“產品銷售”職能的次終端將被逐步淘汰,流通層級縮短;而技術服務壁壘高的次終端,能夠提供本地化服務能力的次終端更受電商平臺青睞,“服務型”職能增強。工業品B2B電商可將技術服務能力強的次終端納入生態體系,強化自身服務能力。

供應鏈、客戶服務能力及資金優勢成最重要考量因素